Wat is een betalingsdienstaanbieder (PSP)?

Betalingsdienstaanbieder (Payment Service Provider of PSP), betalingsoplossingsaanbieder en aanbieder van verkopersdiensten provider zijn synoniemen. Deze termen verwijzen naar financiële instellingen die gemachtigd zijn geldtransacties tussen verkopers en hun klanten te verwerken. Met andere woorden, PSP's zijn derde partij providers die bedrijven in staat stellen op een gemakkelijke manier betalingen van hun klanten te accepteren.

PSP's zijn schakels tussen verkopers, verkrijgende banken en betaalkaartnetwerken die bij betalingstransacties betrokken zijn. Verkopers kunnen zich aan sluiten bij een PSP en zo wereldwijd betalingen accepteren, zonder in verschillende landen aparte bedrijven te moeten openen en verkopersrekeningen op te zetten.

Hoewel het werken met een PSP veel voordelen heeft, kan het een uitdaging zijn om de juiste te kiezen. In dit artikel wordt uitgelegd hoe PSP's werken, welke voordelen ze bieden, en hoe je de beste aanbieder van betalingsoplossingen voor jouw bedrijf kiest.

Hoe werken PSP’s?

Als je een e-commercebedrijf wilt starten of een ander bedrijf dat betalingen voor goederen of diensten accepteert, heb je een betalingsoplossing nodig. Het kan gaan om een verkooppunt (point-of-sale, POS), een mobiele in-app betaaloplossing, een betalingsgateway of een combinatie daarvan. PSP’s bestrijken de volledige betalingsstroom en stellen verkopers in staat verschillende betaalmethoden te aanvaarden, zoals betalingen met bankkaarten, overschrijvingen via bankrekeningen, enz.

Eenvoudig gezegd, brengen PSP’s alle relevante financiële partijen samen om ervoor te zorgen dat transacties tussen verkopers en kopers vlot verlopen. Dit omvat de koper, de verkoper, kaartnetwerken, banken of andere financiële instellingen.

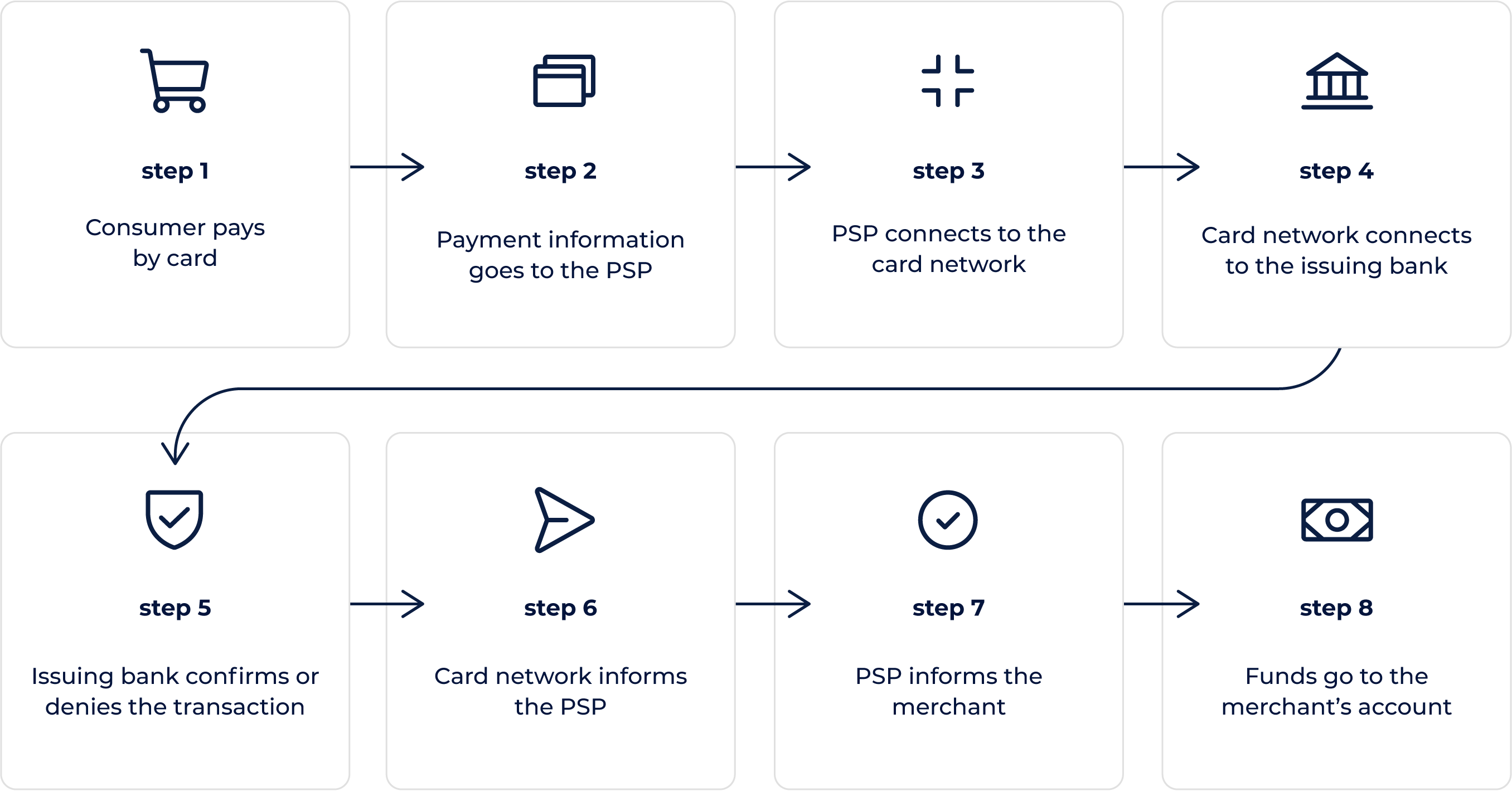

Elke betaling doorloopt drie belangrijke stappen: betalingsinitiatie, autorisatie en overboeking. Hier is een voorbeeld van hoe de verwerking van online-kaarttransacties eruit kan zien:

- Een koper kiest goederen of diensten op de site van een verkoper en kiest ervoor met een kaart te betalen.

- De geïnstalleerde betalingsgatewaysoftware van de verkoper stuurt de betaalinformatie naar de PSP.

- Via een verkrijgende bank identificeert de PSP het kaartnetwerk en maakt er namens de verkoper verbinding mee.

- Het kaartnetwerk meldt de transactie aan de uitgevende bank.

- De uitgevende bank voert een beveiligingscontrole uit en stuurt een code voor goedkeuring of afkeuring naar het kaartnetwerk.

- Het kaartnetwerk stuurt, via de verkrijgende bank, de goedkeurings- of afkeuringsinformatie naar de PSP.

- De PSP geeft hetzelfde bericht door aan de verkoper en toont het aan de koper.

- Als de transactie is goedgekeurd, wordt het bedrag overgemaakt naar de verkopersrekening, op basis van de overeenkomst met de PSP of de verkrijgende bank.

De verwerkingsstroom lijkt op het eerste gezicht een lang proces, maar in de praktijk duurt het maar een paar seconden. PSP's kunnen integreren met partners die verschillende betaalmethoden aanbieden. Zo biedt kevin. aan de kaartnetwerken te omzeilen en kopers in staat te stellen rechtstreeks vanaf hun bankrekening te betalen. Account-to-account-betalingen versnellen het transactieproces, doordat overbodige partijen in het proces worden geëlimineerd, met betere beveiliging en lagere transactiekosten.

Wat zijn de verschillen tussen PSP’s en betalingsgateways?

Om de belangrijkste verschillen tussen PSP's en betalingsgateways te begrijpen, volgen hier de definities van elke term:

Een betalingsgateway is een technologie die verkopers helpt transacties te initiëren voor verschillende betaalmethoden. De gateway zendt gegevens over van het punt van binnenkomst naar de PSP of de verkrijgende bank. Het punt van binnenkomst kan een kassaterminal in de winkel, een website of een mobiel apparaat zijn.

Een betalingsdienstaanbieder of PSP is een financiële instelling die de transactie verwerkt. De PSP ontvangt het transactie-initiatieverzoek via de betalingsgateway.

Hoewel PSP's en betalingsgateways van essentieel belang zijn voor de verwerking van transacties, spelen zij een totaal verschillende rol.

Wat zijn de verschillen tussen verkopersrekeningen en PSP’s?

Een verkopersrekening is een speciale online rekening die verkopers kunnen openen en gebruiken om online betalingen te accepteren. Alle digitale betalingen van de kopers komen op de verkopersrekening terecht. Aan elke verkopersrekening wordt een verkoper-ID (Merchant ID, MID) toegewezen en meestal ook een verkoperscategoriecode (Merchant Category Code, MCC). De MCC classificeert een bedrijf aan de hand van het soort producten of diensten dat het levert.

PSP's beheren één verkopersrekening onder één MID per MCC en creëren subrekeningen voor verschillende verkopers. Integratie met een PSP gaat veel sneller dan het openen van een verkopersrekening.

Bedrijven die een verkopersrekening openen, moeten nog steeds een betalingsgateway hebben om online betalingen te kunnen accepteren. Ondertussen bestrijken de meeste PSP's de volledige transactieverwerking, inclusief de betalingsgateway.

Wat zijn de voorbeelden van betalingsdienstaanbieders?

Enkele van de populairste en bekendste PSP's zijn:

- PayPal

- Stripe

- Adyen

In sommige landen zijn lokale PSP's populairder dan de grote namen. Om de beste PSP's voor hun zaak te vinden, moeten bedrijven onder meer rekening houden met de behoeften van hun consumenten, de integratie en de dekking.

Voordelen van PSP’s

Samenwerken met een betalingsdienstaanbieder kan verkopers een aantal voordelen opleveren. Om een duidelijk beeld te schetsen, volgen hier de belangrijkste voor- en nadelen van PSP's:

Pro's van PSP's:

- Gemak: een PSP verzorgt het hele betalingsproces, zodat bedrijven niet verschillende diensten hoeven uit te besteden.

- Beveiliging: PSP's zijn gereguleerd en voldoen aan de meest recente vereisten, waaronder PCI DSS en de PSD2 richtlijn.

- Conversies: PSP's bieden verschillende betaalmethoden aan, wat de conversie van klanten verbetert.

- Onboarding: de integratie met een PSP kan snel en gemakkelijk verlopen. Verschillende PSP's bieden verschillende integratiemethoden aan, maar in de meeste gevallen zijn ze eenvoudig en ongecompliceerd.

Con's van PSP's:

- Kosten: in sommige gevallen kan de integratie met een PSP meer kosten dan het openen van een verkopersrekening.

Hoe kies je een PSP?

Open banking maakte het innovatieve financiële instellingen mogelijk om toe te treden tot de markt die lange tijd werd beheerst door de traditionele banken. Sindsdien hebben veel potentiële financiële spelers de markt betreden en betaalfuncties geïntroduceerd die zowel verkopers als consumenten voordelen bieden.

Het kan best lastig zijn om de beste betalingsdienstaanbieder te kiezen, dus hebben we een paar dingen op een rijtje gezet waarmee bedrijven rekening moeten houden:

Beveiligingsfuncties

PSP's moeten zorgen voor een robuuste beveiliging van betalingen. Sommige PSP's voldoen aan de PCI DSS, de gegevensbeveiligingsnorm (Data Security Standard) van de Payment Card Industry. Door een PSP te kiezen die PCI DSS-compliant is, kunnen verkopers tijd en geld besparen, omdat ze dan zelf minder moeten investeren in PCI-compliance.

Overweeg PSP's die veilige gegevensopslag kunnen garanderen en over geavanceerde fraudebeschermingsfuncties beschikken.

Flexibiliteit

Als je een bedrijf runt met onconventionele behoeften, heb je een PSP nodig die aan jouw behoeften kan voldoen. Een aanpasbare gebruikersinterface voor mobiele toepassingen, flexibele prijzen voor bedrijven met unieke bedrijfsmodellen en betrouwbare klantenondersteuning de klok rond zijn enkele van de vereisten waarmee je rekening moet houden bij de keuze van een PSP.

Dekking

Een partnerschap met een PSP die een groot aantal landen dekt, maakt het voor verkopers gemakkelijk om hun activiteiten uit te breiden. Dankzij de uitgebreide dekking kunnen consumenten voor goederen en diensten via hun lokale bank betalen, zelfs als zij goederen kopen van buitenlandse e-commercebedrijven. Consumenten verlaten vaak hun winkelmandje als ze geen geschikte betaaloptie kunnen vinden. Als je hun lokale betaalmethode kunt aanbieden, kan dat de conversie verhogen.

kevin. — een geavanceerde partner voor betalingsdienstaanbieders

Betalingsdienstaanbieders kunnen samenwerken met kevin. om hun klanten nog meer betaalmethoden aan te bieden. kevin. heeft een goed ontwikkelde infrastructuur op basis van open banking, waardoor PSP's hun diensten kunnen uitbreiden. Wil jij dat de PSP van jouw bedrijf de functies biedt die kevin. levert? Laat het ons weten en wij benaderen jouw PSP voor een partnerschap.